Mercado mundial de Canada Asset Management Size, Share, Growth and Forecast

Industria: Banking & FinancialMercado mundial de Canada Asset Management Insights Forecasts to 2033

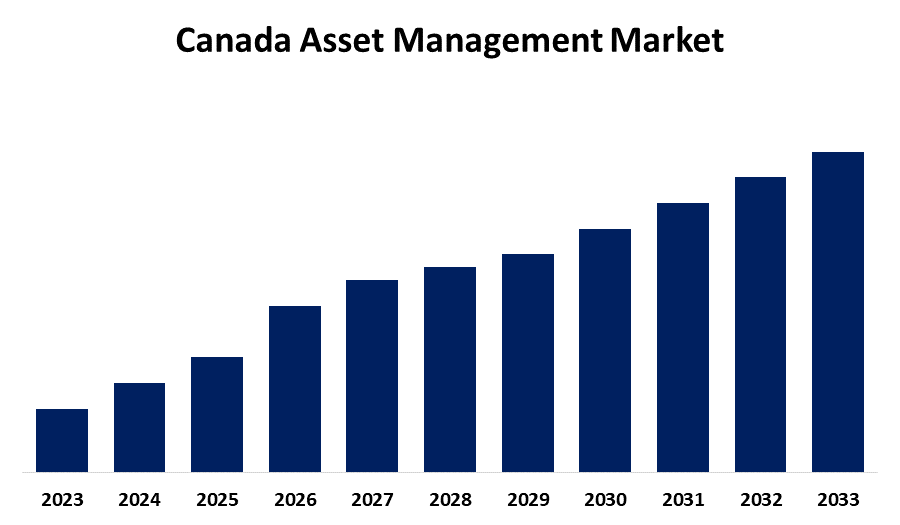

- El mercado canadiense de gestión de activos está creciendo en una CAGR de 4,12% de 2023 a 2033

- Se espera que el tamaño del mercado de gestión de activos del Canadá tenga un significado Compartir en 2033

Obtener más detalles sobre este informe -

The Mercado mundial de Canada Asset Management is Anticipated to Hold a Significant Compartir en 2033, creciendo en una CAGR de 4.12% de 2023 a 2033.

Panorama general del mercado

La administración de activos financieros, incluidas acciones, bonos, bienes raíces y otras inversiones de valores, por organizaciones o personas es el centro del mercado de gestión de activos del Canadá. La industria proporciona a los clientes métodos de asignación de activos y gestión de riesgos mediante servicios de gestión de la riqueza, gestión de carteras y asesoramiento financiero para optimizar los rendimientos. De clientes minoristas individuales a inversores institucionales como fondos soberanos, fondos de seguros y fondos de pensiones, el mercado sirve a una amplia gama de inversores. El mercado canadiense de gestión de activos se está expandiendo debido a diversos factores. La creciente demanda de carteras de inversiones diversificadas, impulsada por individuos de alto valor y inversores institucionales, ha provocado un aumento de los servicios profesionales de gestión de activos. Los bajos tipos de interés y el deseo de mejores rendimientos han impulsado a los inversores a buscar activos alternativos como la equidad privada y los bienes raíces. El sistema financiero bien regulado de Canadá, respaldado por políticas gubernamentales, proporciona una base sólida para la expansión del mercado. Instituciones reguladoras como la Comisión de Valores de Ontario y Administradores de Valores Canadienses aumentan la protección y competencia de los inversores. El compromiso de Canadá con la financiación sostenible apoya la inversión socialmente responsable y las prácticas de gestión de activos verdes.

Cobertura del informe

Este informe de investigación clasifica el mercado para el mercado de gestión de activos del Canadá basado en diversos segmentos y regiones y prevé el crecimiento de los ingresos y analiza las tendencias de cada submercado. En el informe se analizan los principales factores de crecimiento, oportunidades y desafíos que influyen en el mercado de gestión de activos del Canadá. Se han incluido avances recientes en el mercado y estrategias competitivas como la expansión, el lanzamiento de productos y el desarrollo, la asociación, la fusión y la adquisición para dibujar el paisaje competitivo en el mercado. En el informe se identifican y perfilan estratégicamente los principales agentes del mercado y se analizan sus competencias básicas en cada subsección del mercado de gestión de activos del Canadá.

Mercado mundial de Canada Asset Management Cobertura del informe

| Cobertura del informe | Details |

|---|---|

| Año base: | 2023 |

| Período de pronóstico: | 2023-2033 |

| CAGR del período de pronóstico 2023-2033 : | 4.12% |

| Datos históricos de: | 2021-2022 |

| Nº de páginas: | 189 |

| Tablas, gráficos y figuras: | 89 |

| Segmentos cubiertos: | Por clase de activos, por tipo de empresas de gestión de activos |

| Empresas cubiertas:: | Royal Bank of Canada (RBC) Global Asset Management, Toronto Dominion Bank (TD) Asset Management, Manulife Investment Management, BMO Global Asset Management, CI Financial, Fidelity Investments Canada, BlackRock Canada, Brookfield Asset Management y otros |

| Errores y desafíos: | COVID-19 Empact, Challenge, Future, Growth & Analysis. |

Obtener más detalles sobre este informe -

Factores de conducción

El mercado de la gestión de activos del Canadá está impulsado por factores tales como la creciente demanda de carteras de inversiones diversificadas, el aumento de las personas de alto valor neto y la complejidad de los mercados financieros. El sistema financiero sólido del país y la configuración regulatoria amistosa atraen a inversores nacionales y extranjeros, sosteniendo el crecimiento del mercado. Además, la creciente demanda de inversión socialmente responsable, dirigida a factores ambientales, sociales y de gobernanza, ayuda a ampliar los mercados a medida que los inversores alinean sus carteras con objetivos de sostenibilidad.

Factores de restricción

La complejidad de los productos financieros y el entorno reglamentario que cambia rápidamente plantean dificultades para que los administradores de activos mantengan el cumplimiento y se mantengan actualizados. La volatilidad de los mercados y la incertidumbre económica pueden afectar la confianza de los inversores, lo que conduce a la volatilidad en las valoraciones de activos. Además, el aumento de la competencia de alternativas más baratas como robo-advisors puede obligar a los gestores de activos a reducir las tarifas y alterar sus modelos de negocio, planteando retos para la futura expansión del mercado y rentabilidad.

Market Segmentation

La cuota del mercado de gestión de activos del Canadá se clasifica en empresas de gestión de activos y tipo de activos.

- El segmento de equidad representó la mayor parte en 2023 y se espera que crezca en un significativo CAGR durante el período de previsión.

El mercado de gestión de activos del Canadá se centra en la equidad, los ingresos fijos, la inversión alternativa, la gestión híbrida y de efectivo. Entre ellos, el segmento de equidad representó la mayor parte en 2023 y se espera que crezca en un significativo CAGR durante el período de previsión. Las acciones, o las acciones para abreviar, forman una gran parte de una cartera de inversiones debido a su alto rendimiento y potencial de crecimiento, especialmente en un fuerte mercado financiero y corporativo como Canadá. Las personas de alto valor y clientes institucionales tienden a invertir en acciones como medio de beneficiarse de la apreciación del capital y los dividendos.

- El segmento de fondos mutuos " ETFs representó la mayor parte en 2023 y se espera que crezca en una significativa CAGR durante el período de previsión.

Sobre la base del tipo de empresas de gestión de activos, el mercado de gestión de activos del Canadá se divide en grandes instituciones financieras/bancos de carga, fondos mutuos " ETFs, capital de riesgo privado " , fondos fijos de ingresos, fondos de cobertura y otros. Entre ellos, el segmento de fondos mutuos " ETFs representó la mayor parte en 2023 y se espera que crezca en una significativa CAGR durante el período de previsión. Las diversas carteras y tarifas más baratas en comparación con fondos gestionados activamente hacen que estos productos de inversión sean muy populares tanto con clientes individuales como institucionales. Los fondos mutuos y los fondos intercambiados (ETF) son opciones populares para los inversores que buscan diversificación y menor riesgo, ya que los exponen a una amplia gama de clases de activos, incluyendo acciones, renta fija y activos alternativos.

Análisis competitivo:

El informe ofrece el análisis adecuado de las principales organizaciones/empresas involucradas en el mercado de gestión de activos del Canadá, junto con una evaluación comparativa basada principalmente en su oferta de productos, visión general de negocio, presencia geográfica, estrategias empresariales, cuota de mercado de segmentos y análisis de SWOT. El informe también proporciona un análisis detallado centrado en las noticias y desarrollos actuales de las empresas, que incluye el desarrollo de productos, innovaciones, empresas conjuntas, asociaciones, fusiones y adquisiciones, alianzas estratégicas y otros. Esto permite la evaluación de la competencia global dentro del mercado.

Lista de empresas clave

- Royal Bank of Canada (RBC) Global Asset Management

- Toronto Dominion Bank (TD) Asset Management

- Manulife Investment Management

- BMO Global Asset Management

- CI Financial

- Fidelity Investments Canada

- BlackRock Canada

- Brookfield Asset Management

- Otros

Audiencia principal

- Jugadores de mercado

- Inversores

- Usuarios finales

- Autoridades gubernamentales

- Consulting And Research Firm

- capitalistas maduros

- Revendedores de valor añadido (VARs)

Novedades recientes

- En febrero de 2025, En el cuarto trimestre, el negocio crediticio de Brookfield Asset Management crió alrededor de 20.000 millones de dólares por sus fondos de crédito y desplegó 7.700 millones de dólares, lo que representó el 60% del capital total de la empresa aumentó ese año. La empresa está segura de que el crédito privado, especialmente los préstamos basados en activos, continuará expandiéndose en el futuro. Se espera que más actividad empresarial, como las fusiones y adquisiciones, genere más oportunidades. En los cinco años siguientes, Brookfield quiere aumentar los 317 mil millones de dólares en activos bajo su plan de crédito.

Market Segment

Este estudio pronostica los ingresos a nivel de Canadá, regional y nacional de 2020 a 2033. Spherical Insights ha segmentado el mercado de gestión de activos del Canadá sobre la base de los segmentos siguientes:

Canada Asset Management Mercado, por Clase de activos

- Equidad

- Ingresos fijos

- Inversiones alternativas

- híbrido

- Gestión del efectivo

Mercado mundial de Canada Asset Management, By Type of Asset Management Firms

- Grandes instituciones financieras/Bulge Brackets Bancos

- Fondos Mutuos " ETFs

- Equidad privada & capital de riesgo

- Fondos de ingresos fijos

- Fondos de cobertura

- Otros

¿Necesita ayuda para comprar este informe?